|

|

|

|

|

|

| Студенту на замiтку | ||||||||||||

Бухгалтерський облікОблік фінансових інвестицій 1. Сутність, оцінка та класифікація фінансових інвестицій 2. Бухгалтерський облік фінансових інвестицій 1. Сутність, оцінка та класифікація фінансових інвестицій Ефективна діяльність підприємства у довгостроковій перспективі, забезпечення високих темпів його розвитку й підвищення конкурентоспроможності в умовах ринкового середовища значною мірою визначається рівнем його інвестиційної активності та діапазоном інвестиційної діяльності. Комплекс питань, пов'язаних зі здійсненням інвестиційної діяльності підприємства, вимагає достатньо глибоких знань теорії і практики ухвалення управлінських рішень в сфері розробки ефективних її напрямів, формування цілеспрямованого й збалансованого інвестиційного портфеля, експертизи окремих об'єктів передбачуваного інвестування, забезпечення вищого управлінського персоналу своєчасною та неупередженою інформацією про інвестиційну діяльність, що генерується системою бухгалтерського обліку підприємства.

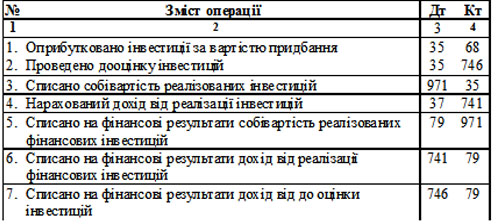

Інвестиціями є всі види майнових та інтелектуальних цінностей, що вкладають в об'єкти підприємницької та інших видів діяльності, в результаті якої створюється прибуток (дохід) або досягається соціальний ефект. Такими цінностями можуть бути: кошти, цільові банківські вклади, паї, акції та інші цінні папери; рухоме та нерухоме майно (будинки, споруди, устаткування та інші матеріальні цінності); майнові права інтелектуальної власності; сукупність технічних, технологічних, комерційних та інших знань, оформлених у вигляді технічної документації, навиків та виробничого досвіду, необхідних для організації того чи іншого виду виробництва, але не запатентованих ("ноу-хау"); права користування землею, водою, ресурсами, будинками, спорудами, обладнанням, а також інші майнові права; інші цінності. Розрізняють валові та чисті інвестиції.Інвестиції у відтворення основних засобів і на приріст матеріально-виробничих запасів здійснюються у формі капітальних вкладень. Нині інвестиції - це вкладення капіталу з метою його подальшого збільшення. Приріст капіталу в результаті його інвестування є компенсацією за ризик втрат від інфляції та неодержання процентів від банківських вкладень капіталу. Джерелом приросту капіталу й головним мотивом інвестування є одержання прибутку. Обидва процеси - вкладання капіталів і одержання прибутку - відбуваються в певному періоді, а саме: може бути послідовне вкладання капіталу, а потім одержання прибутку; паралельне вкладання капіталу й одержання прибутку; інтервальне вкладання капіталу, а потім через деякий час - одержання прибутку. У першому випадку прибуток буде одержано негайно після завершення інвестування в повному обсязі, у другому одержання прибутку можливе до повного завершення процесу інвестування, у третьому між періодом інвестування та одержанням прибутку минає певний час, тривалість якого залежить від форми інвестування та особливостей інвестиційного проекту. Валові інвестиції - це загальний обсяг інвестування в певному періоді, що спрямований на нове будівництво, придбання засобів виробництва та приріст товарно-матеріальних цінностей. Інвестиції в об'єкти підприємницької діяльності класифікують за певними ознаками.Чисті інвестиції - це сума валових інвестицій без суми амортизаційних відрахувань у певному періоді. Динаміка чистих інвестицій характеризує економічний розвиток підприємства, певної галузі, держави. Якщо сума чистих інвестицій від'ємна, тобто обсяг валових інвестицій менший від суми амортизаційних відрахувань, це свідчить про зменшення обсягу випуску продукції. Якщо ж сума валових інвестицій дорівнює нулю, це означає відсутність економічного зростання, а якщо ця сума перевищує суму амортизаційних відрахувань, це свідчить про розвиток економіки. 1. За регіональною ознакою розрізняють інвестиції в державі та поза її межами. Внутрішні інвестиції здійснюються в об'єкти інвестування в межах держави, а іноземні - поза її межами. До других належить також придбання різних фінансових інструментів інших держав - акцій закордонних компаній, облігацій інших держав тощо. 2. За характером участі в інвестуванні розрізняють інвестиції прямі та непрямі. Пряме інвестування здійснюють інвестори, які безпосередньо беруть участь у виборі об'єктів інвестування та вкладанні в них коштів (майна, активів). Зазвичай, інвестори добре обізнані з об'єктом інвестування й володіють механізмами інвестування. Непрямі інвестиції здійснюють інвестиційні чи фінансові посередники. Оскільки не всі інвестори мають необхідну кваліфікацію для ефективного добору об'єктів інвестування та управління інвестиціями, то певна їх частина купує цінні папери, які випускають інвестиційні та фінансові посередники. Зібрані кошти посередники вклада¬ють у найефективніші на їхній погляд об'єкти інвестування, керують ними, а потім розподіляють одержаний прибуток між своїми клієнтами - інвесторами. Методологічні засади формування в бухгалтерському обліку інформації про фінансові інвестиції, операції зі спільної діяльності та її розкриття у фінансовій звітності визначено у Положенні (стандарті) бухгалтерського обліку 12 "Фінансові інвестиції".3. За періодом інвестування інвестиції розподіляють на коротко- та довгострокові. Короткострокові(поточні) інвестиції здійснюються на період до одного року. До них належать короткострокові депозитні вклади, придбання короткострокових ощадних сертифікатів тощо. Довгострокові інвестиції здійснюються на період понад рік. Великі інвестиційні компанії розподіляють їх на чотири види з періодом інвестування: а) до двох років; б) від двох до трьох років; в) від трьох до п'яти років; г) понад п'ять років. 4. За формами власності інвесторів розрізняють інвестиції приватні, державні, іноземні та спільні. Приватні інвестиції здійснюються фізичними особами, а також юридичними особами з приватним капіталом, державні - державними та місцевими органами влади, державними (казенними) підприємствами з бюджетних і поза¬бюджетних фондів, власних і позичкових коштів, іноземні - фізичними та юридичними особами іноземних держав, спільні — суб'єктами цієї держави та іноземних держав. 5. За об'єктами вкладання коштів (майна) розрізняють інвестиції реальні та фінансові. Під реальними інвестиціями розуміють вкладення коштів (майна) у реальні активи - матеріальні та нематеріальні (іноді інвестиції в нематеріальні активи, що пов'язані з науково-технічним прогресом, характеризують як інноваційні). Фінансові інвестиції - це вкладання коштів у фінансові інструменти (активи), серед яких превалюють цінні папери. Фінансові інвестиції первісно оцінюють та відображають у бухгалтерському обліку за собівартістю. Собівартість фінансової інвестиції складається з ціни її придбання, комісійних винагород, мита, податків, зборів, обов'язкових платежів та інших витрат, безпосередньо пов'язаних з придбанням фінансової інвестиції. Якщо придбання фінансової інвестиції здійснюється шляхом обміну на цінні папери власної емісії, то собівартість фінансової інвестиції визначається за справедливою вартістю переданих цінних паперів. Суму амортизації дисконту або премії нараховують одночасно з нарахуванням відсотка (доходу від фінансових інвестицій), що підлягає отриманню, та відображають у складі інших фінансових доходів або інших фінансових витрат з одночасним збільшенням або зменшенням балансової вартості фінансових інвестицій відповідно.Якщо придбання фінансової інвестиції здійснюють шляхом обміну на інші активи, то її собівартість визначається за справедливою вартістю цих активів. Дивіденди, відсотки, роялті та рента, що підлягають отриманню за фінансовими інвестиціями, відображають як фінансовий дохід інвестора. Фінансові інвестиції (крім інвестицій, що утримуються підприємством до їх погашення або обліковують за методом участі в капіталі) на дату балансу відображають за справедливою вартістю. Сума збільшення або зменшення балансової вартості фінансових інвестицій на дату балансу (крім інвестицій, що обліковують за методом участі в капіталі) відображають у складі інших доходів або інших витрат відповідно. Фінансові інвестиції, справедливу вартість яких достовірно визначити неможливо, відображають на дату балансу за їх собівартістю з урахуванням зменшення корисності інвестиції. Втрати від зменшення корисності фінансових інвестицій відображаються у складі інших витрат з одночасним зменшенням балансової вартості фінансових інвестицій. Фінансові інвестиції, що утримуються підприємством до їх погашення, відображають на дату балансу за амортизованою собівартістю фінансових інвестицій. Різниця між собівартістю та вартістю погашення фінансових інвестицій (дисконт або премія при придбанні) амортизується інвестором протягом періоду з дати придбання до дати їх погашення за методом ефективної ставки відсотка. Фінансові інвестиції в асоційовані й дочірні підприємства та в спільну діяльність зі створенням юридичної особи (спільного підприємства) на дату балансу відображають за вартістю, що визначена за методом участі в капіталі. Фінансові інвестиції, що обліковують за методом участі в капіталі, на дату балансу відображають за вартістю, що визначають з урахуванням зміни загальної величини власного капіталу об'єкта інвестування, крім тих, що є результатом операцій між інвестором і об'єктом інвестування. Балансова вартість фінансових інвестицій збільшується (зменшується) на суму, що є часткою інвестора в чистому прибутку (збитку) об'єкта інвестування за звітний період, із включенням цієї суми до складу доходу (втрат) від участі в капіталі. Одночасно балансову вартість фінансових інвестицій зменшують на суму визнаних дивідендів від об'єкта інвестування. Балансова вартість фінансових інвестицій збільшується (зменшується) на частку інвестора в сумі зміни загальної величини власного капіталу об'єкта інвестування за звітний період (крім змін за рахунок чистого прибутку (збитку) із включенням (виключенням) цієї суми до іншого додаткового капіталу інвестора або до додаткового вкладеного капіталу (якщо зміна величини власного капіталу об'єкта інвестування виникла внаслідок розміщення (викупу) акцій (часток), що привело до виникнення (зменшення) емісійного доходу об'єкта інвестування). Якщо сума зменшення частки капіталу інвестора в сумі зміни загальної величини власного капіталу об'єкта інвестування (крім змін за рахунок чистого збитку) більше іншого додаткового капіталу або додаткового вкладеного капіталу інвестора (якщо зменшення величи¬ни власного капіталу об'єкта інвестування виникло внаслідок викупу акцій (часток), що призвело до зменшення емісійного доходу об'єкта інвестування), то на таку різницю зменшується (збільшується) нерозподілений прибуток (непокритий збиток). Інвестор спільного, асоційованого підприємства відображає всю суму отриманих збитків, якщо внесок або продаж свідчить про зменшення чистої вартості реалізації оборотних активів або зниження корисності необоротних активів.Балансова вартість інвестицій в асоційоване підприємство зменшується на суму зменшення корисності інвестиції та зменшується (збільшується) на суму амортизації різниці між собівартістю фінансової інвестиції в асоційоване підприємство і часткою інвестора в балансовій вартості придбаних ідентифікованих активів і зобов'язань на дату придбання. Зменшення балансової вартості фінансових інвестицій відображається в бухгалтерському обліку тільки на суму, що не призводить до від'ємного значення вартості фінансових інвестицій. Фінансові інвестиції, що внаслідок зменшення їх балансової вартості досягають нульової вартості, відображаються в бухгалтерському обліку у складі фінансових інвестицій за нульовою вартістю. Якщо інвестор, контрольний учасник, інвестор асоційованого підприємства) вносить або продає активи спільному, асоційованому підприємству відповідно і передає значні ризики та вигоди, пов'язані з їх володінням, то у складі фінансових результатів звітного періоду відображається лише та частина прибутку (збитку), яка припадає на частку інших інвесторів спільного, асоційованого підприємства відповідно. Суму прибутку (збитку) від внеску або продажу спільному, асоційованому підприємству активів, що припадає на частку інвестора, включають до складу доходів (витрат) майбутніх періодів з визнанням їх прибутком (збитком) інвестора лише після продажу спільним, асоційованим підприємством цього активу іншим особам або в періодах амортизації одержаних чи придбаних необоротних активів. Цей актив вважають проданим спільним, асоційованим підпри¬ємством у межах кількості й вартості подібних активів, реалізованих ним після його одержання. Якщо інвестор, контрольний учасник, асоційоване підприємство) придбав активи відповідно в спільного, асоційованого підприємства, то сума прибутку (збитку) об'єкта інвестування від цієї операції, що припадає на частку інвестора, відображається лише після перепродажу цих активів іншим особам або в періодах амортизації придбаних необоротних активів. Збитки, які виникли внаслідок зменшення чистої вартості реалізації оборотних активів або зниження корисності необоротних активів, відображаються повністю в період здійснення операції. Оцінка та облік фінансових інвестицій здійснюються за кожною фінансовою інвестицією. Фінансові інвестиції в асоційовані й дочірні підприємства обліковують за методом участі в капіталі. Фінансові інвестиції в асоційовані й дочірні підприємства в бухгалтерському обліку відображають якщо: а) фінансові інвестиції придбані та утримуються виключно для продажу протягом дванадцяти місяців з дати придбання; б) асоційоване або дочірнє підприємство ведуть діяльність в умовах, які обмежують його здатність передавати кошти інвестору протягом періоду, що перевищує дванадцять місяців. Фінансові інвестиції обліковують за методом участі в капіталі на останній день місяця, в якому об'єкт інвестування відповідає визначенню асоційованого або дочірнього підприємства. Застосування методу участі в капіталі для обліку фінансових інвестицій припиняється з останнього дня місяця, в якому об'єкт інвестування не відповідає критеріям асоційованого або дочірнього підприємства. Кожний учасник спільної діяльності без створення юридичної особи відображає у своїх облікових регістрах (на окремих рахунках аналітичного обліку) й у фінансовій звітності: а) активи, задіяні у спільній діяльності, які він контролює, або свою частку у спільно контрольованих активах; б) зобов'язання, які він узяв для провадження цієї діяльності; в) свою частку в будь-яких зобов'язаннях, узятих разом з іншими учасниками щодо цієї діяльності; г) дохід або витрати, набуті в процесі спільної діяльності. Активи, задіяні в спільній діяльності без створення юридичної особи, не відображаються фінансовими інвестиціями учасників такої діяльності. Облік поточних фінансових інвестиційЧастка учасника спільної діяльності без створення юридичної особи в спільно контрольованих активах відображається в бухгалтерському обліку цього учасника у складі відповідних активів. Фінансові інвестиції у спільну діяльність зі створенням юридичної особи (спільного підприємства) його учасниками обліковують за методом участі в капіталі на останній день місяця, в якому вони стали контрольними. Фінансові інвестиції у спільну діяльність зі створенням юридичної особи контрольними учасниками відображаються якщо: а) фінансові інвестиції у спільну діяльність придбані й утримуються виключно з метою їх подальшого продажу протягом дванадцяти місяців; б) спільне підприємство веде свою діяльність в умовах, які обмежують його здатність передавати кошти учаснику спільного підприємства протягом періоду, що перевищує дванадцять місяців. Контрольний учасник спільного підприємства припиняє облік фінансових інвестицій за методом участі в капіталі з останнього дня місяця, в якому він перестає здійснювати спільний контроль за спільним підприємством або суттєво впливати на його діяльність. 2. Бухгалтерський облік фінансових інвестицій Облік наявності та руху поточних фінансових інвестицій та еквівалентів грошових коштів, у тому числі депозитних сертифікатів ведеться на рахунку 35 "Поточні фінансові інвестиції". Рахунок 35 "Поточні фінансові інвестиції" має такі субрахунки: 351 "Еквіваленти грошових коштів" 352 "Інші поточні фінансові інвестиції" За дебетом рахунку 35 "Поточні фінансові інвестиції" відображається придбання (надходження) еквівалентів грошових коштів та поточних фінансових інвестицій, за кредитом - зменшення їх вартості та вибуття. Аналітичний облік ведеться за видами фінансових інвестицій із за-безпеченням можливості отримання інформації про інвестиції як на території країни, так і закордоном.  2.2. Бухгалтерський облік довгострокових фінансових інвестицій Для узагальнення інформації про наявність та рух довгострокових інвестицій (вкладень) у цінні папери інших підприємств, облігації державних та місцевих позик, статутний капітал інших підприємств, створених на території країни та за кордоном, тощо призначений рахунок 14 "Довгострокові фінансові інвестиції". Рахунок 14 "Довгострокові фінансові інвестиції" має такі субрахунки: 141 "Інвестиції пов'язаним сторонам за методом обліку участі в капіталі" 142 "Інші інвестиції пов'язаним сторонам" 143 "Інвестиції непов'язаним сторонам" За дебетом рахунку 14 "Довгострокові фінансові інвестиції" відображається вартість довгострокових інвестицій, за кредитом - їх вибуття (списання) чи зменшення вартості, а також одержання дивідендів від об'єкта інвестування, якщо облік інвестицій ведеться за методом участі в капіталі. Аналітичний облік за рахунком 14 "Довгострокові фінансові інвестиції" ведеться за видами довгострокових фінансових вкладень та об'єктами інвестування. При цьому побудова аналітичного обліку повинна забезпечити можливість отримання інформації про довгострокові фінансові вкладення в об'єкти як на території країни, так і за кордоном. Література: Бухгалтерський облік: навч. посібник / В.Й. Плиса, З.П. Плиса. - К.: Каравела, 2010. - 480 с. Скачати повніше |

||||||||||||

| 49047, г.Днепропетровск, ул.Савченко,10 Тел./факс:(0562) 42-31-19 E-Mail: library@libr.dp.ua |

|

Copyright © 2000-2010 Дніпропетровська обласна універсальна наукова бібліотека |

| |